讯飞医疗IPO:核心业务衰退靠“砸钱”换营收 何以支撑起80亿市值?

- 今日资讯

- 2024-01-31

- 49

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

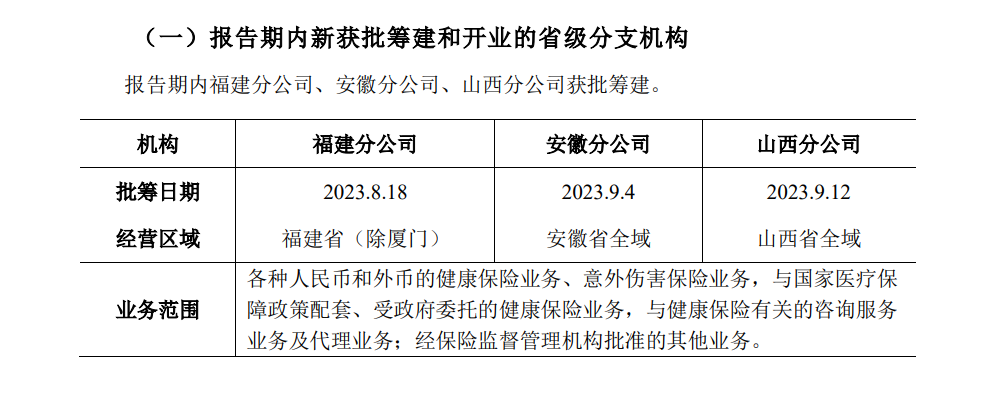

1月26日,讯飞医疗科技股份有限公司(以下简称:讯飞医疗)递表港交所主板,华泰国际、广发融资(香港)与建银国际担任联席保荐人。

招股书显示,讯飞医疗成立于2016年,主要从事医疗行业人工智能产品及服务的研发、销售,是科大讯飞旗下唯一一家主要从事AI医疗相关业务的成员公司。根据弗若斯特沙利文的资料,讯飞医疗的智医助理是目前全球首个且是唯一一个通过国家执业医师资格考试(综合笔试)的智能解决方案。

然而,在对招股书进行梳理后发现,公司仍存在诸多隐忧。首先,公司营收增速不及销售费用增速,陷入持续亏损,现金流失血严重,而估值却在一年之内翻了3倍,大股东科大讯飞还于递表前突击增资进一步抬升估值,需警惕高溢价发行带来的风险。其次,公司核心支柱业务营收已出现下滑,合同负债大幅减少,业绩前景不明。

营收增速不及销售费用增速 核心业务合同负债大幅减少

从主营业务看,讯飞医疗主要提供健康风险预警、早筛、诊断、治疗与康复效果随访、诊后管理与慢病管理相关产品及解决方案,主要包含基层医疗机构服务、医院服务、患者服务、区域管理平台解决方案四大块业务。

其中,基层医疗机构服务业务线由智医助理(为基层医疗机构医生提供AI***诊断及治疗建议)及慢病管理(为高血压及高血糖等慢病建立分级管理模式)组成,是讯飞医疗人工智能解决方案矩阵中的首个成熟产品。

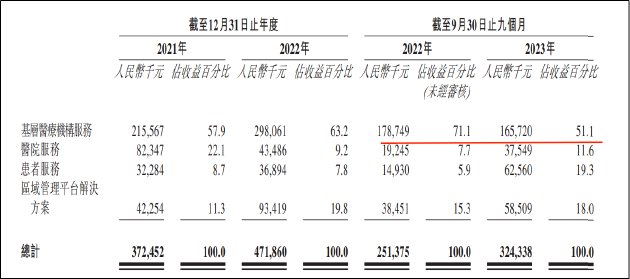

2021年、2022年以及2023年前三季度,基层医疗机构服务分别实现收入2.16亿元、2.98亿元和1.66亿元,占公司同期营收总额的比例为57.9%、63.2%和51.1,是公司的核心支柱业务。

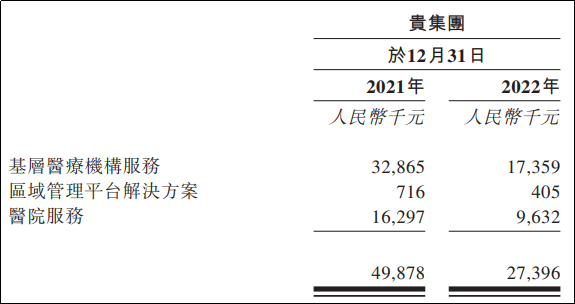

然而,从财务数据看,该项业务已经出现增资颓势。2023年前三季度营收已不及2022年同期的1.79亿元,营收降幅达7.29%。从合同负债(已确立履约责任而尚未提供相关产品及服务的客户预付款项)看,基层医疗机构服务的合同负债于2022年已出现大幅减少的迹象,数额近乎腰斩。

2023年前三季度,讯飞医疗合同负债总额上升至2960万元,略高于2022年,但距离2021年仍有显著差距。从上图可以看出,不仅是基层医疗机构服务,医院服务、区域管理平台解决方案两项营收规模小,但增长较快的业务合同负债同样出现显著下滑,公司未来业绩或仍持续承压。

讯飞医疗四项主营业务中,患者服务业务表现颇具看点,营收总额在报告期内均持续增长且增幅较大,占营收的比例也由8.7%上升至19.3%。但该业务毛利率报告期内出现剧烈变动,2021年、2022年分别为45.5%和39%;2022年、2023年前三季度分别为67.0%和57.4%,令人颇为不解。

此外,需要关注的是,公司营收规模的扩大很大程度上或与“砸钱”搞销售有关。2022年,公司营收增速为26.69%,而销售费用同比增长76.36%,显著高于营收增速。2023年前三季度,公司营收增速同样低于销售费用增速。

持续亏损现金流严重失血 估值一年内翻3.5倍

从业绩表现看,讯飞医疗营收规模不断扩大的同时,亏损也在加剧。2021年、2022年以及2023年前三季度分别亏损8940.1万元、2.09亿元、1.7亿元,主要原因是销售费用及研发费用的增长。

持续亏损下,公司现金失血严重且有流出加剧的趋势。2021年、2022年以及2023年公司经营活动产生的现金流量净额分别为-5268.1万元、-1.14亿元和-1.8亿元。期末现金资产余额分别为4.34亿元、1.63亿元和5769.9万元。

而公司截至2023年11月30日的流动负债已高达1.11亿元,现金加交易性金融资产无法覆盖短债,短期存在偿债压力,这也或是公司寻求登陆二级市场的原因之一。但从估值角度看,讯飞医疗或难言性价比。

2020年2月及8月,科讯创投(讯飞医疗的创始人之一)将讯飞医疗总注册股本的3%及1%分别转让给天正投资及共青城汇智,总代价分别为6千万元及人民币2千万元。折算后每股价格为19.05元。

2021年11月,科讯创投再度转让讯飞医疗总注册股本的0.7143%及1.6571%给天正投资及淄博集智,代价分别为5千万元和1.16亿元。胡国平(科大讯飞的创始人之一,现担任科大讯飞的高级副总裁)将讯飞医疗总注册股本的0.7143%、0.7143%及0.2857%分别转让给合肥同创、讯飞海河及科讯连山,总代价分别为5千万元、5千万元及人民币2千万元。上述转让折算后每股价格为66.67元/股。

在公司仍处于发展初期,前途不明之时,讯飞医疗的估值却在一年内翻了近3.5倍。如此高昂的价格在缺乏流动性的港交所发行难度不小,因此2022年6月29日,讯飞医疗股东决议对本公司的资本公积进行资本化,按每股现有股份向本公司全体当时股东发行两股新股份,扩大股本的同时也降低了每股价格,为上市做好准备。

递表前夕,讯飞医疗母公司、大股东科大讯飞及顾屿南歌再度对公司增资,分别认购占注册股本总额2.14%及0.36%的新增注册股本,总代价分别为1.8亿元和3千万元,每股价格被再度提升至73.87亿元。在估值推高之后,胡国平再度将讯飞医疗注册股本总额的1.189%转让给安徽言知,***1亿元。

截至最后可行日期,讯飞医疗总股份数额为1.14亿股,按最后交易价格测算对应总估值均约为84.21亿元,对应市净率为28.07倍。而据Wind数据显示,港股人工智能板块公司市净率中位数仅1.08;Wind智慧医疗指数成分板块市净率中位数仅2.31。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.rjvofgh.cn/post/75392.html