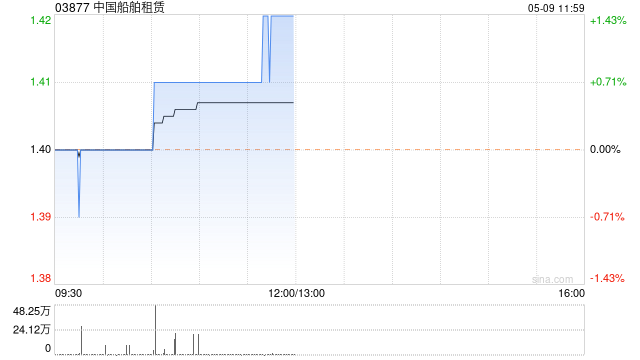

国泰君安:首予中国船舶租赁“增持”评级 未来数年分红率有望提升

- 今日资讯

- 2024-03-06

- 49

国泰君安发布研究报告称,首次覆盖中国船舶租赁(03877),予“增持”评级,预计2023-25年归母净利润为20/22/24亿港元;预计2024年股息率9%,若分红率由36%提至50%,股息率将升至13%。公司是大中华区首家船厂系的船舶租赁公司,背靠中国船舶集团,“懂船”基因构建长期核心竞争力。逆周期造船奠定成本优势,顺周期享受资产升值与自营盈利弹性。考虑未来数年船台趋紧船价高企或令公司谨慎下单,将受益油运景气上升,且分红率有望提升。

国泰君安主要观点如下:

逆周期造船,奠定公司长期成本优势与盈利基石。

公司2019年港股上市,把握航运周期底部与船价低位大量造船,奠定了长期成本优势。同时,公司长期重视船队资产结构优化均衡,长租盈利稳定。公司船队129艘,平均船龄仅3.8年,环保监管风险有限。其中,LNG/LPG等高附加值船占比超四成,其余散货船/液货船/特种船/集装箱船以小型船舶为主,流通性强。在手订单31艘,未来船队规模增速将放缓。

顺周期运营,资产升值且盈利持续性或超预期。

2021-22年集运业景气高企并迎来下单潮,随后油运业景气上升,期租水平与资产价格显著上升。公司长租业务受益相对滞后,而资产重置价值显著提升。同时,顺周期阶段公司通过自营与合营模式积极开展短期及即期经营,展现租赁业难得的盈利弹性。据2023年中报,公司自营/合营26艘船舶,净润贡献约三成,其中8艘MR与6艘LR1成品油轮。预计油运业未来数年景气上升且持续,公司盈利持续性或超预期。

未来数年或谨慎下单,分红率有望提升。

公司自2022年下单节奏已放缓,除融资租赁需求缩减与行业竞争增加,更源于未来数年船台趋紧船价高企。公司上市以来分红率逐年下降,背后是资本开支周期。随着在手订单逐步交付,且未来数年或继续谨慎下单,该行预计公司分红率有望转而提升。公司2024年PE仅4.2倍,预计股息率9%,若分红率由36%提升至50%,股息率将提升至13%。

风险提示:违约风险、经济波动、利率汇率风险、地缘形势等。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.rjvofgh.cn/post/86512.html