云评论 | 生猪:生猪上方空间还有多大?

- 今日资讯

- 2024-03-19

- 50

来源:紫金天风期货研究所

针对近期市场仔猪补栏、二次育肥以及需求本***了详细的探讨分析。结合去年生猪产能过剩,加上近期农业农村部下调正常保有量,今年能繁母猪仍在去产能周期,也就说目前猪源并不缺。近期生猪期现价格的上涨除了供给端结构偏紧外,还有就是压抑的看涨情绪需要释放。适度的上涨是符合市场供需逻辑的,毕竟去年春节前市场商品猪抛售略有过渡,生猪价格被低估,此外今年去产能的趋势,利好中长期生猪价格,但过渡压栏惜售,势必将增加5、6月的供给压力,特别是肥猪可能供给过剩,因此不建议05合约过渡追涨。若市场看涨情绪过渡,使出栏压力持续后移,风险增加,市场可能再度出现淡季不淡,旺季不旺的反季节价格走势。

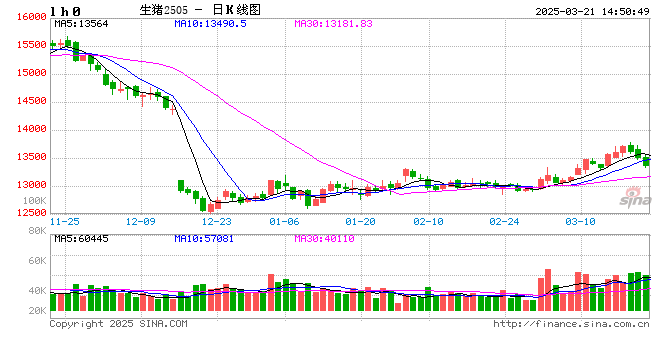

对2405合约技术面分析,可以看出今日多头在主动减仓,多空操作都比较谨慎,短期市场行情是由多头主导的,虽然近期会偏强震荡,但16000关口将是市场重要的心里关口。预期有效突破难度较大。

1 关于仔猪补栏及二次育肥讨论分析

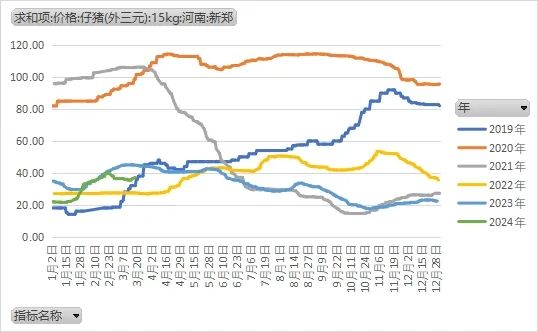

2024年1月中旬之后15kg仔猪价格开启企稳反弹的模式,并在2月下旬上涨至39.8元/公斤,15kg仔猪约600元/头。3月仔猪补栏情绪略有下降,仔猪价格开始小幅震荡回落,近几日仔猪价格再度反弹,市场补栏看涨情绪再起,仔猪补栏情绪的高低反应的是市场对未来四五个月的行情是否看好。

二次育肥是将购买小体重猪后再次饲养两三个月后出栏,属于短期投机,快进快出。近期二次育肥现象增多,主要是市场肥猪较为紧缺,二是看好未来两三个月的上涨行情,在低价购买小体重后,等着未来涨价,有利润后直接出售,正常情况下出栏体重会高于标准体重120kg,因此二次育肥,是在看好未来上涨行情以及肥猪偏紧的情况下进行的市场操作。无论是仔猪补栏还是二次育肥都会点燃市场看涨情绪,但这将增加未来的供给压力。

仔猪补栏及二次育肥是否造成未来供给的过剩,这主要看中长期是否存在供给偏紧,若中长期供给越偏紧,仔猪补栏及二次育肥造成未来供给延长时间越长,比如2019或2020年的行情,而若中长期供需相对平衡,市场并不出现供给较大缺口,仅仅是需求旺季或者阶段性供给偏紧,则仔猪补栏以及二次育肥仅仅是根据市场价格节奏操作,并不具备趋势上涨的基础,若仔猪过渡情绪化补栏以及二次育肥时间过长(对应的指标是出栏体重),则会造成后期供给严重过剩,引发恐慌情绪抛售,即使在需求旺季,生猪价格也会***,比如2022年四季度。

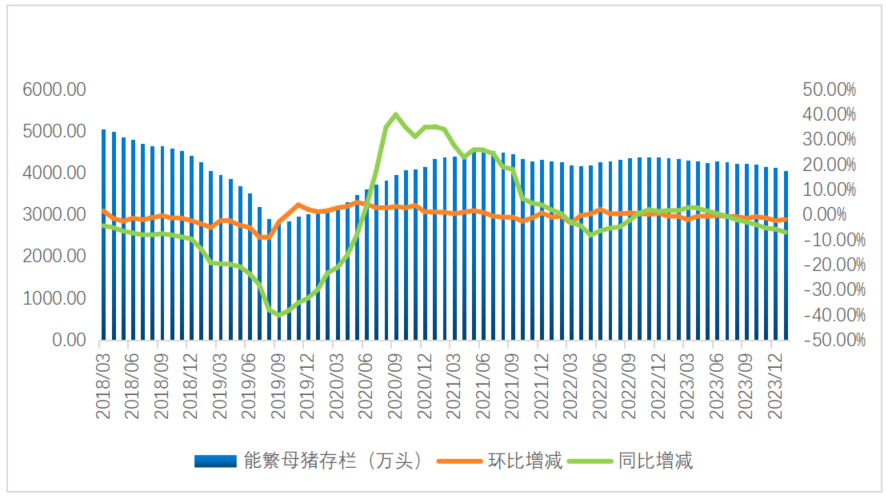

3月初,农业农村部将能繁母猪正常保有量由原来的4100万头下调至3900万头,调减200万头,根据官方公布1月底能繁母猪存栏4067万头,在正常区间的上沿,市场供给还是相对充裕的,并且2024年还在去产能周期,因此若生猪价格上涨过高,在利润的***下,市场可能由去产能变为增产能,母猪淘汰量减少,可生产仔猪将增加,将会增加远月的供应压力,因此从目前能繁母猪存栏的角度来看,生猪价格在理论上,并不具备持续上涨的动力。

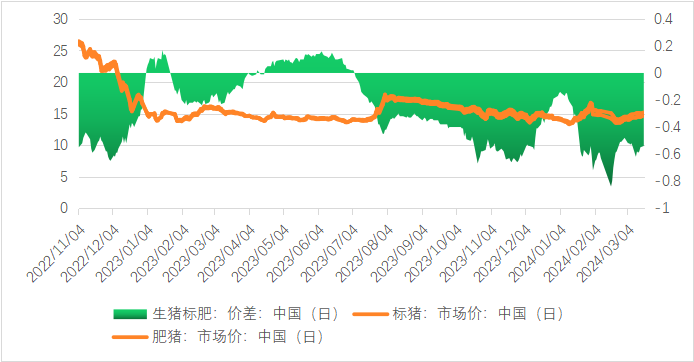

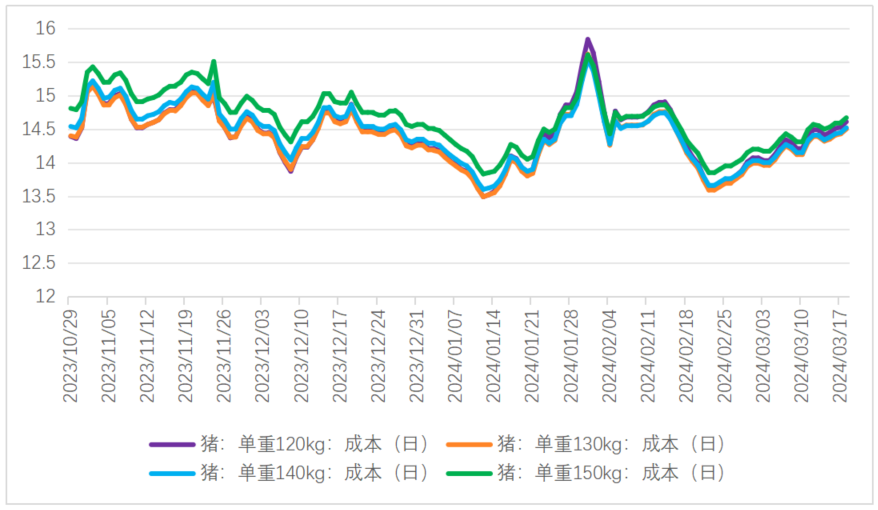

二次育肥主要关注的育肥成本,要以100 公斤生猪为基础,每天可以生长0.6-0.8 公斤,养殖至120公斤需要 25-30 天,养殖 130 公斤需要 40-45 天,养殖 140 公斤需要55-60 天,养殖150公斤需要 70-75 天。以3月18日买入 100 公斤二次育肥,养至 120 公斤,平均成本在14.61 元/公斤;养至130公斤,平均成本在 14.5 元/公斤;养至 140 公斤,平均成本在14.52 元/公斤;养至150 公斤,平均成本在 14.67 元/公斤。各阶段体重的养殖成本较上周同期增加0.4-0.5元/公斤,较上月同期增加1元/公斤。可以看出随着生猪价格的上涨,二次育肥的养殖成本也逐步增加,这批二育的小体重猪,出栏在5-6月期间,出栏体重在140-150公斤,生猪价格在高于15元/公斤,出栏是有利可图的,因此15元/公斤将成为二季度市场博弈的心理价位,突破了可能市场情绪会进入非理性阶段,因为在保本的情况下,二育群体会继续压栏,并持续增加后期的供应压力。

二育的肥猪的猪源是小体重的猪,而小体重猪的供给主要看能繁母猪的存栏量,结合前面分析能繁母猪产能供给充裕,因此无论仔猪补栏还是二次育肥造成的市场看涨情绪,并不能持续多久,而随着养殖端持续压力惜售加上二次育肥体重逐步增加,标肥价差将进一步缩窄,难以提供持续上涨的动力。但是若近期养殖端借助这波看涨情绪,持续性压栏助涨,并突破心理价位,市场可能价格上涨或将超预期,但这就会使风险持续增加,直至恐慌情绪引发***。

图1:仔猪价格

图3:二次育肥成本

2 关于需求的讨论分析

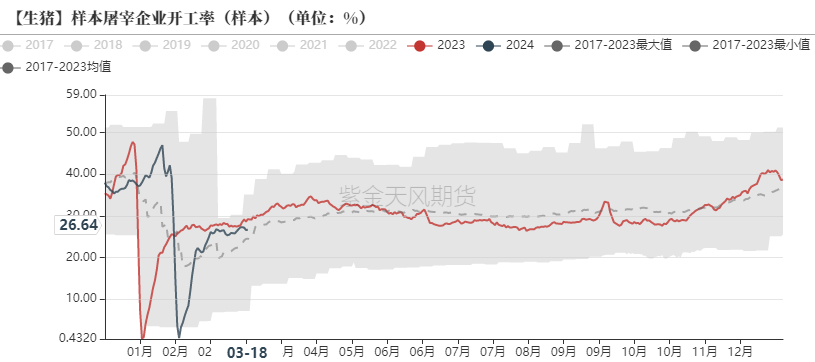

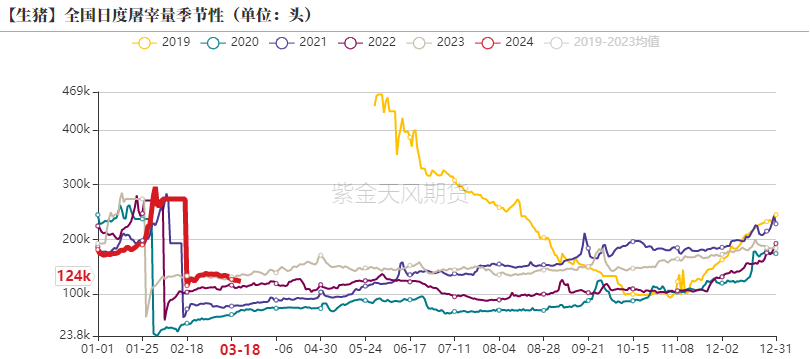

2月 CPI同比上涨0.7%,环比上涨1%,考虑到***报告提到“居民消费价格涨幅3%左右”的目标,内需潜力较大,从宏观的角度来说,消费上理论是要好于去年,但生猪消费需求相对稳定的(除了一些黑天鹅***,比如瘦肉精,或者价格突然过度上涨),因此今年需求较去年有所增加,但幅度有限。生猪消费有明显的季节特征,从屠宰开工率以及屠宰量可以看出生猪消费在春节后是逐步增加的,并在11月之后随着腌腊灌肠的需求开启,屠宰开机率大幅拉升,并在春节前一个月达到年度高点。在同等供给水平下,5、6月消费需求是要稍好于3月,这也是市场二育以及冬季仔猪补栏的原因,但是5、6月毕竟不是四季度旺季需求,因此二次育肥过度补栏以及压栏,将会造成5、6月猪肉供给过剩。

近期虽然需求消费疲软,冻品肉出库困难,但现在毕竟是消费淡季,市场并未在需求端有较大预期,因此短期需求偏弱并不会过多影响行情。

图5:屠宰企业开工率(样本)

3 期现基差及技术面分析

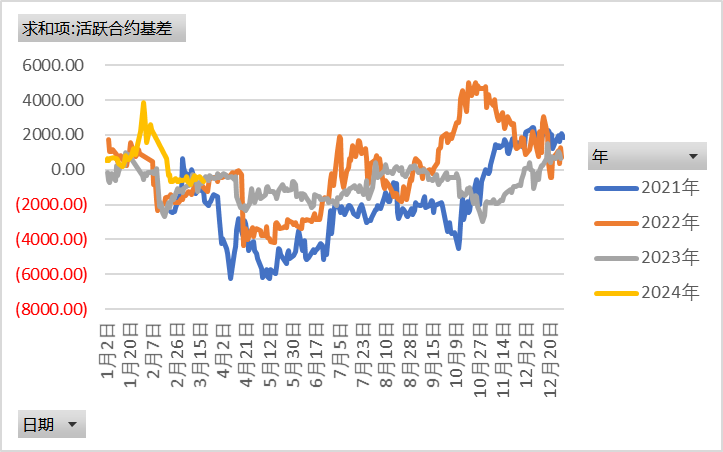

因5月需求是高于3月的,加上近期的看涨情绪较强,上周期货合约相对现货估值偏低,今日期现基差走扩至-700,从近几年同期05合约基差水平来看,期货盘面升水应在1000左右较为合理。因此从基差角度来看,在看涨情绪的支撑下,05合约期现基差会继续走扩。

周一2405合约增仓拉升,上涨400余点,并突破15500关口,尾盘多头逐步小幅减仓;今日2405合约开盘多头主动减仓,持仓水平再度回到上周五这水平,随后盘面开始围绕15500关口窄幅震荡。5分钟线MACD出现顶背离,可以看出短期是多头上攻意愿并不强,继续上涨需要现货市场配合,毕竟近期补栏以及二育将增加后期的供应压力。从阻力位来看,2405合约阻力位在16000关口,突破难度较大,若突破,需要市场资金情绪配合,供需结构也要可能发生改变。

图7:活跃合约基差

图8:LH2405合约日线图(16000关口阻力位)

4 后期关注因素以及风险因素分析

需要注意的是,生猪未来供给的推导是基于农业农村部公布的能繁母猪存栏量,若能繁母猪存栏再次失真,市场可能出现超预期现象。针对农业农村给出的3900万头的能繁母猪保有量,可能并不精确,个人认为偏低,预期4000万头是较为合理的保有量。去评判数据精确性是没有意义,这个数据也没法统计,只能待最后市场验证。

其次近期上市公司,傲农以及天邦都出现债务危机,特别是傲农1-2月公司生猪销售量75.24万头,同比减少18.13%。2024年2月末,公司生猪存栏60.10万头,较2023年2月末减少74.98%,较2023年12月末减少45.23%。若生猪现货价格上半年持续在养殖***以下,养猪行业集团或者规模化企业可能出现更多爆雷,届时市场短时可能出现生猪抛售现象,但这也将加速生猪产能的去化,利好中长期生猪价格。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.rjvofgh.cn/post/87326.html