“高息时代”继续?美国2月PCE近半年来首次意外反弹,鲍威尔再度“放鹰”,美联储降息预期再被推迟

- 今日资讯

- 2024-03-31

- 43

每经记者 蔡鼎 每经编辑 兰素英

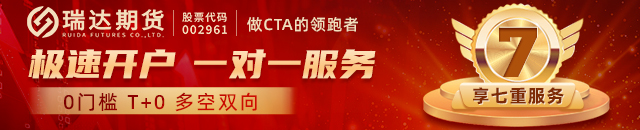

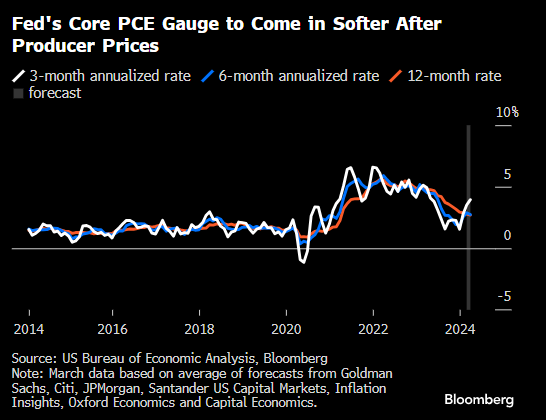

美东时间周五(3月29日),美国商务部公布的数据显示,剔除食物和能源后的2月核心PCE(个人消费支出)物价指数同比增速2.8%,为2021年3月以来新低,符合市场预期,前值修正值为2.9%。不过,受汽油价格上涨的推动,美国2月PCE指数同比从前值2.4%升至2.5%,为去年9月来首次反弹,与市场预期的一致。

同日晚些时候美联储***鲍威尔在旧金山接受媒体***访时称,2月份的PCE通胀“基本符合我们的预期”,但鲍威尔重申,直到官员们对通胀正朝着他们2%的目标前进有信心之前,降息是不合适的。

除了鲍威尔,本周早些时候,美联储理事的沃勒也再度“放鹰”,为美联储年内的货币政策路径增添不确定性。两位美联储***的讲话,导致市场对美联储的降息预期再度被推迟。

牛津经济研究院美国副首席经济学家Michael Pearce在发给《每日经济新闻》记者的邮件中称,“劳动力市场条件的放松,稳定的通胀预期,以及可能出现的租金通缩,都预示着今年的通胀趋势可能会略有下降。这应该足以让美联储有信心在今年晚些时候开始降息。”他预计美联储首次降息的日期将从5月推迟到6月。

纽约梅隆银行首席经济学家Shamik Dhar也对记者表示,预计美联储的宽松周期将在今年年中开始,并与目前的市场定价大致一致(2024年降息3次)。

在降息预期被推迟的背景下,现货黄金本周续创2232.76美元/盎司的历史新高。瑞银指出,虽然美联储降息预期被推迟,但市场普遍预期其将维持宽松立场,即便通胀较为顽固且经济数据表现强劲,这意味着实际利率将进一步下行,从而利好黄金价格上涨。

鲍威尔称需要更多“向好”的数据,美联储将谨慎行事

最新的PCE通胀数据发布之际,美联储官员们正面临着一个复杂的局面,他们必须在经济数据的波动中寻找降息的正确时机。根据最新的PCE数据,通胀率的下降之路似乎并不平坦,这为官员们在何时***取降息行动的问题上增添了不确定性。

鲍威尔在周五的讲话中提到,他依然预计通胀率将降至美联储设定的2%目标,不过,2月份的PCE数据和近期的其他经济数据表明,实现这一通胀目标的道路“有时是坎坷的”。他强调,“看到有些数据符合预期是好事”,但最新数据不如去年下半年那样好,因此仍需要更多“向好”的通胀数据,美联储不会对这两个月的数据“反应过度”,而是将谨慎行事,准确把握时机非常重要。

除了鲍威尔外,美联储理事沃勒也在本周“放鹰”,称没有必要急于降息,近期的经济数据显示应推迟降息或是减少今年降息次数。值得一提的是,沃勒在这次讲话中四次强调“不必急于行动”。

《每日经济新闻》记者注意到,目前确实有一些大型机构和经济学家认为,也许美联储根本不需要降息。例如,先锋集团(Vanguard)全球经济学家Qian Wang说:“我们预计,今年可能出现这样的情况,即通胀仍维持在2.5%~3%的水平,而经济增长也高于长期的趋势水平(即超过2%)。我认为,在这种情况下,美联储并不能宣布‘任务完成’。在这一点上,美联储将继续依赖于陆续发布的数据,市场也是如此。”

其实,投资者最初希望美联储在今年年初便开始大幅降息,但美联储官员过去几个月的措辞愈发谨慎,坚称他们希望在对通胀得到控制有更大的信心后再***取行动。鲍威尔周五的讲话重申了这一立场。

英国《金融时报》报道也指出,新一轮的通胀可能会打乱预期中的美联储降息步伐。近几个月来,油价再次迅速上涨,这也再次提醒市场,价格压力将使美联储年内的货币政策路径变得更加复杂。

花旗经济学家Andrew Hollenhorst近日在一份研报中指出,巴拿马运河和苏伊士运河的航运中断,以及巴尔的摩港口一座桥梁倒塌所导致的美国东海岸航运中断,意味着商品价格也“越来越容易受到上行风险的影响”。

最近的通胀数据也反映出这一点。2月份,能源成本的持续上涨推高了美国整体PCE的增长,这一单项2月份的涨幅达2.3%。商品价格的上涨(涨幅为0.5%)也带来了更多的通胀压力。

美联储内部分歧明显,业内预计年中启动降息

在美联储内部,对于今年的降息次数仍然呈现出明显的分歧。在19位官员中,有10位预测今年至少会有三次降息,而另外9位则预测降息次数为两次或更少。在这后9位官员中,有2位预计美联储今年会一直按兵不动,还有1位“鹰王”甚至认为到明年年底都不会启动降息。

例如,芝加哥联储行长古尔斯比近日预计今年将有3次降息,但其拒绝对美联储何时开始降息进行猜测。他说道:“我们正处于一个不明朗的时期,需要平衡双重任务。”而今年的FOMC票委、此前隶属“鸽派”的亚特兰大联储***博斯蒂克近日至少两次表示,他预计美联储今年只会降息一次,而不是原来预计的降息两次。他还预计美联储将在今年稍晚开始降息,首次降息时点可能会比他之前预期的晚一些。他对美国通胀回落至目标2%的信心已不再那么高。

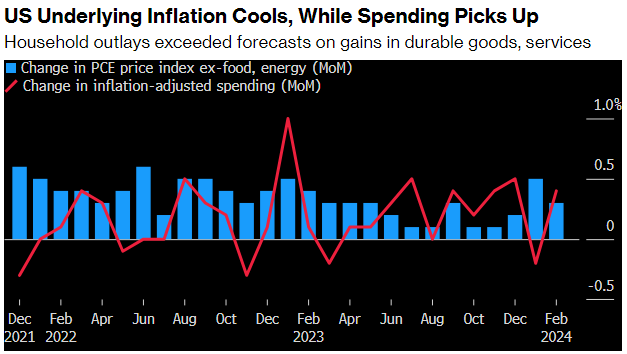

除了PCE指数的反弹,美国稳健的就业市场和具有韧性的经济在一定程度上也是促使美联储“不急于降息”的一大因素。

具体来看,虽然美国2月份非农就业人数增加27.5万人,创2023年11月来新低,当月失业率升至3.9%,创2022年1月来新高,但就业降温的迹象并不多,初请失业金人数仍保持在每周21万人的历史低位。先锋集团的另一项新指标显示,最近招聘实际上有所回升,尤其是科技行业的高收入员工总能迅速找到新工作。

美国商务部3月28日公布的最终修正数据显示,2023年第四季度美国实际GDP按年率计算增长3.4%,较此前公布的修正数据上调了0.2个百分点。这一数据表明,尽管为了遏制通胀,美联储过去3年激进降息,将利率推至金融危机以来的新高,但美国经济仍十分健康。

同日,全球评级机构标普确认了美国长期***信用评级为“AA+”,短期***信用评级为“A-1+”,并将长期评级展望维持在“稳定”。标普表示:“美国经济多元化且富有韧性,经济增长稳健,货币政策具有广泛的灵活性,作为世界主要储备货币发行国的独特地位为美国***评级提供了支撑。”

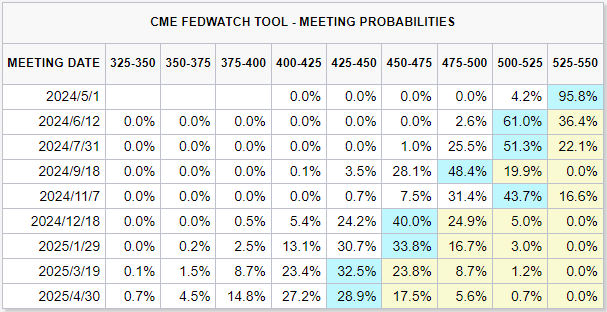

据芝商所“美联储观察”,截至发稿,期货市场预计美联储将在5月初的下次会议上继续“按兵不动”,预计将在6月份的会议上进行首次降息的概率超60%,同时维持了年内三次降息(每次25个基点)的预期,与美联储FOMC在上次会议上向市场传递的降息预期一致。

牛津经济研究院美国副首席经济学家Michael Pearce在发给《每日经济新闻》记者的邮件中解释说:“2月实际PCE在服务业支出强劲的推动下大幅反弹。尽管通胀压力的反弹削弱了实际可支配收入,但这种势头依然存在。由于经济韧性依然强劲,通胀仍然有些棘手,我们可能会将美联储首次降息的日期从5月推迟到6月。”

“最近几个月,总体通胀和核心通胀稳定在2.5%~3.0%之间,仍明显高于美联储2%的目标。尽管如此,劳动力市场条件的放松,稳定的通胀预期,以及可能出现的租金通缩,都预示着今年的通胀趋势可能会略有下降。这应该足以让美联储有信心在今年晚些时候开始降息,不过实体经济的弹性意味着政策制定者并不急于***取行动。” Pearce补充道。

在回复记者的置评邮件中,纽约梅隆银行首席经济学家Shamik Dhar也预计美联储的宽松周期将在今年年中开始,并与目前的市场定价大致一致(2024年降息3次)。他同时指出,市场之前的降息预期更为激进,但近几个月有所放缓,这也与他的观点相吻合。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

封面图片来源:新华社记者 刘杰 摄

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.rjvofgh.cn/post/87773.html