太难了!PVC生产1吨至少倒贴221元,印度还发起反倾销调查

- 今日资讯

- 2024-04-07

- 72

转自:证券时报·e公司

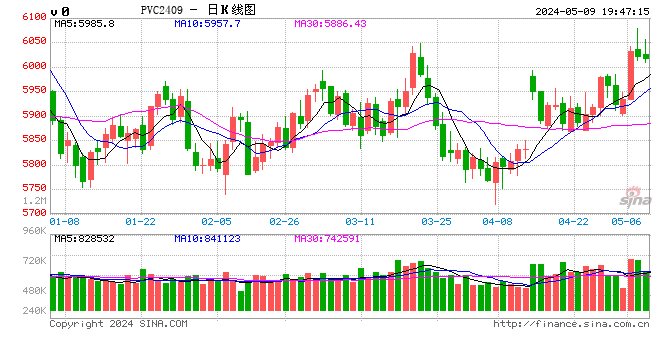

清明***期前夕,国内PVC期货主力合约2405价格显著下滑,10个交易日间跌幅近5%,逼近年内低点。

消息面上,印度商业和工业部(商务部)3月26日通知对原产于中国、印尼、日本、韩国、***地区、泰国和美国的PVC进口启动反倾销调查。

“从中国出口印度的数量来看,其反倾销对中国影响明显。”隆众资讯PVC行业分析师李燕接受证券时报·e公司记者***访时称,从2022年起,印度自中国进口数量开始明显增加,到2023年出口量达到109.29万吨,占中国总出口量的48.08%。

不过她也表示,反倾销调查的最长期限为自立案调查决定公告之日起18个月内,也就是说本次调查最终结果最晚于2025年9月落审公布。

非首次

梳理历史***来看,从公布立案调查到最终结果公布的时间在18个月附近,预估本次反倾销调查日落复审终裁大概率在2025年三季度到四季度公布。因此本次***对2024年度印度市场进口影响相对有限,主要影响预计将集中在2025年下半年。

作为发展最快的发展中国家之一,印度基础建设存在巨大潜力,农业发展迅速,对PVC管材需求潜力巨大,近年来对PVC消费量快速增长。

不过,印度PVC自供能力较低,对外进口依赖度越来越大。同时受国外供应充足及价格优势冲击,印度开始不断发起反倾销保护政策。

早在2009年11月,印度商工部就对中国PVC树脂产品发起反倾销原审调查。2011年7月26日,印度海关发布公告,对中国输印的PVC树脂产品征收反倾销税。中国产品的最低限价为1707美元/吨,征税期为5年(至2015年7月25日止)。

2012年10月,印度对原产于中国大陆、***地区、印尼、日本、韩国、马来西亚、泰国和美国的悬浮级聚氯乙烯进行反倾销日落复审立案调查。

2014年4月4日,印度对原产于中国大陆、***地区、印尼、日本、韩国、马来西亚、泰国和美国的悬浮级聚氯乙烯作出反倾销日落复审终裁,其中取消对韩国涉案产品的反倾销措施,其他国家(地区)执行新的反倾销税,对中国大陆PVC生产企业执行最低61.25美元/吨、最高147.96美元/吨的反倾销税。

此外,2019年7月19日,印度商工部发布公告,对原产自中国的悬浮级PVC(聚氯乙烯)树脂作出第二次反倾销日落复审裁决,7家中国应诉企业均获得61.14美元/吨的反倾销税。

印度商工部在终裁公告中称,此次措施将只继续维持30个月。即,在2022年2月19日该政策到期。

2022年2月,据隆众与印度等相关渠道了解,印度对进口原产自中国、美国的PVC反倾销政策(ADD)已过期,且印度***未有公布新的政策。

国内企业亏损

虽然此番印度再次掀起的反倾销风波暂时不会对PVC市场供需形成直观影响,但随着近年来市场价格整体回落,PVC企业盈利情况也并不乐观。

据隆众资讯数据,当前中国PVC市场处于供大于需阶段,PVC华东地区5型粉主流价格在5500元/吨至5600元/吨区间,基差在-200至-280之间,仍然呈现低价出货状态。

2021年下半年开始,国内PVC企业总体盈利能力下降,电石法PVC期间虽有短周期的盈利,但整体毛利处于负值时间较多,乙烯法PVC处于盈利时间较多。

而自2024年1月后,虽然东北亚乙烯、氯乙烯价格快速上涨,但PVC价格一直处于较弱的状态,导致乙烯法PVC利润水平逐步缩水。

至3月末,国内PVC企业毛利一直处于亏损局面。全国样本电石法生产企业本周平均毛利在-310元/吨,环比减少35元/吨,同比减少246元/吨;国内乙烯法生产企业平均毛利在-221元/吨,环比减少172元/吨,同比减少534元/吨。

“供应端因PVC行业的高开工,产量处于高位,2024年一季度累计产量达591.75万吨,环比下降1.4%,同比增加4.94%。而在2024年,行业库存去化缓慢,截至3月末PVC行业库存在116.78万吨,环比增加1.06%。从需求端来看,2022年开始房地产行业表现低迷,直接影响到PVC硬质品方面的需求,逢节放***现象从型材企业传导至管材行业,综合全国管型材样本企业订单来看,房企需求减弱后依靠基建以及水利管道的工程并不能弥补对PVC管型的损失量,因此在2024年,表现出来的更多就是硬制品企业的需求缩量。”李燕告诉记者。

价格何时企稳?

随着全国气候转暖,4 月份市场对PVC行业寄希望于春检带来的供应端缩量。

据隆众数据统计,目前已出台的二季度PVC检修***涉及产能达643万吨,其中2024年4月预计国内PVC装置检修产能在486万吨,预估4月因常规检修造成的损失量在26.721万吨,4月国内PVC产量或在188.8万吨左右,环比3月份产量下降6.4%。

李燕认为,春检从供应端虽对市场有一定托底,但考虑大库存的现实以及仓单注销后,老货的消化问题始终限制PVC价格上限。锚定出口价格上限以及综合利润端,预计短期内PVC价格存在春检的底部支撑,华东5型主流价格在5450元/吨附近存在支撑。随着市场库存的逐步消化,预计4月中下旬后价格重心将有上移,上方则考虑5800元/吨压力。长期则要考虑外部因素,如降息、大宗环境以及出口等影响。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。转载请注明出处:http://www.rjvofgh.cn/post/88022.html